空き家を相続したら ~相続登記~

不動産を相続したら、『相続登記』が必要です

相続登記とは?

相続登記とは、建物や土地の所有者が亡くなった際に、名義を変更する「所有権を移転」する手続きのことです。

所有者が亡くなってから時間が経つにつれ、相続登記の手続きが煩雑となり、不動産の売却や解体する機会を失い、そのまま放置されて迷惑空き家になってしまうケースがあります。

全国的に、故人所有の管理されない空き家が年々増加しており、社会問題にもなっています。

この問題の解決のため、令和3年に法律が改正され、これまで任意だった相続登記が義務化されることになりました。

詳しくは、法務局HP:不動産を相続した方へ ~相続登記・遺産分割を進めましょう~(外部サイト)をご覧ください。

相続登記のメリット

相続登記によって不動産の権利関係が明確になるので、相続した不動産を売却しようとしたときに、すぐ売却手続ができますし、担保に入れて住宅ローンを組むこともできます。

相続登記しないと罰せられることがあります!

令和6年4月1日より、相続人は不動産(土地・建物)を相続で取得したことを知った日から3年以内に、相続登記をすることが法律上の義務となります。正当な理由がないのに相続登記をしない場合、10万円以下の過料が科される可能性があります。遺産分割の話合いで不動産を取得した場合も、別途、遺産分割から3年以内に、登記する必要があります。

令和6年4月1日より前に相続した不動産も、相続登記がされていないものは、義務化の対象になります(3年間の猶予期間あり)ので要注意です。

また、当事者に所在不明の方などがいる場合、すぐに登記を含めた相続の手続をすることができず、相続分を確定することが困難となります。さらに、相続が2回以上重なると、誰が相続人となるのか、その調査だけで相当の時間が掛かり相続登記の手続費用なども高額となってしまいます。相続の手続に時間が掛かると、相続した不動産を売りたいと思ったときに、すぐに売ることができなくなるなど、思わぬ不利益も受けることがあります。

相続登記をするには?

詳しくは、法務局HP:不動産登記申請(外部サイト)をご覧ください。

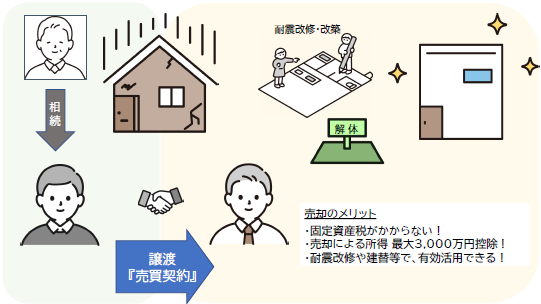

空き家の譲渡所得3,000万円特別控除

相続開始の日から3年を経過する日の属する年の12月31日までに、被相続人の居住の用に供していた家屋を相続した相続人が、当該家屋(耐震性のない場合は耐震リフォームをしたものに限り、その敷地を含む。)または取壊し後の土地を譲渡した場合には、当該家屋または土地の譲渡所得から3,000万円を特別控除します。平成31年4月1日以降の譲渡について、要介護認定等を受け、被相続人が相続開始の直前まで老人ホーム等に入所していた場合も、一定要件を満たせば適用対象となりました。

さらに、令和6年1月1日以降の譲渡については、譲渡の時から譲渡の日の属する年の翌年2月15日までに家屋の耐震改修又は除却工事を行った場合でも、適用対象となりました。(適用期間:2027年(令和9年)12月31日まで)

詳しくは、国土交通省HP:空き家の発生を抑制するための特例措置(空き家の譲渡所得の3,000万円特別控除)をご確認ください。

具体的な手続きや各種書類に関する質問については、管轄の税務署にお問合せください。

(イメージ図)

被相続人居住家屋等確認書の発行について

上記の手続きで必要な提出書類のうち「被相続人居住用家屋等確認書」については、町が発行します。

ただし、特例の適用可否については、必ず事前に、申告先の税務署にご確認ください。

詳細については、都市整備課までお問合せください。

令和6年1月1日以降に譲渡した場合

- 耐震基準に適合する家屋の譲渡の場合

- 家屋の取壊し、除却または滅失後の敷地等の譲渡の場合

-

譲渡の時から譲渡の日の属する年の翌年2月15日までの間に、家屋が耐震基準に適合する又は家屋の全部の取壊し等をした場合における譲渡の場合

令和5年12月31日までに譲渡した場合

- 家屋または家屋及びその敷地等の譲渡の場合

- 家屋の取壊し、除却または滅失後の敷地等の譲渡の場合

注: 上記のそれぞれの場合で、当該確認書の様式が異なりますのでご注意ください。

低未利用土地等の長期譲渡所得100万円控除

令和2年度税制改正において、個人が、土地とその上物の取引額の合計が500万円以下等の一定の要件を満たす低未利用土地等(注釈1)の譲渡をした場合について、当該個人の長期譲渡所得から100万円を控除する特例措置が新たに創設されました。

また、令和5年度税制改正により、本特例措置が延長(令和5年1月1日から令和7年12月31日まで)されるとともに、市街化区域等(熊野町においては市街化区域内のみ)にある低未利用土地等について譲渡価額要件が800万円まで引き上げられること等の措置が講じられました。

低未利用土地等とは?

都市計画区域内にある土地基本法第13条第4項に規定する低未利用土地(居住の用、業務の用その他の用途に供されておらず、又はその利用の程度がその周辺の地域における同一の用途若しくはこれに類する用途に供されている土地の利用の程度に比し著しく劣っていると認められる土地)又は当該低未利用土地の上に存する権利をいいます。

長期譲渡所得100万円控除の特例措置の詳細は、国土交通省HP:不動産市場整備(外部サイト)をご覧ください。

- 本特例措置を受けるためには、必要な書類を揃えて管轄の税務署にて確定申告をする必要があります。

- 譲渡後に第三者に転売される場合は特例が受けられない場合がありますのでご注意ください。

低未利用土地等確認書の発行について

上記の手続きで必要な提出書類のうち「低未利用土地等確認書」については、町が発行します。

ただし、特例の適用可否については、必ず事前に、申告先の税務署にご確認ください。

詳細については、都市整備課までお問合せください。

よくあるご質問など

・各確認書の交付は、申請書の受理から数週間かかります。

なお、記載内容に不備や疑義が生じた場合は、追加書類の提出などをお願いすることもありますので、あらかじめご了承ください。

・申請書類の返却はできません。

控えが必要な場合は、あらかじめコピーを取る等の対応をお願いいたします。

・確認書の有効期限はありません。

ただし、確定申告には期限がありますので、時間に余裕をもって交付申請をお願いします。

・相続人が複数存在し、共有名義になる場合、本特例措置の適用を受けようとする共有名義人がそれぞれ税務署へ申告する必要があります。